平成30年度 税制改正のポイント

デロイト トーマツ税理士法人

藤澤 文太 / 秋篠 秀弥 / 石川 開晟

(4) 中小企業等の機械等の固定資産税の特例措置

平成30年6月6日に施行された生産性向上特別措置法により、中小企業者等が市区町村の認定を受けた先端設備等導入計画に基づいて取得した先端設備等(機械装置、工具・器具備品、建物付属設備)の固定資産税について、一定の手続きを条件に最初の3年間に限り、市町村の条例により最大でゼロから1/2以下の範囲で軽減されることとなりました。

制度の概要

適用対象者や対象設備等の制度の概要は以下のとおりです。

| 対象者 (*1) |

中小企業者等(資本金1億円以下の法人、従業員数1,000人以下の個人事業主)が、先端設備等導入計画の認定を受ける

【認定】市町村の導入促進基本計画に適合し、かつ、労働生産性を年平均3%以上向上させるもの

|

| 対象地域 |

導入促進基本計画の同意を受けた市町村 (*2)

|

| 対象設備 (*1) |

生産性向上に資する指標が旧モデル比で年平均1%以上向上する下記の設備

- 【減価償却資産の種類 (最低取得価格/販売開始時期)】

-

- 機械装置 (160万円以上/10年以内)

- 測定工具及び検査工具 (30万円以上/5年以内)

- 器具備品 (30万円以上/6年以内)

- 建物附属設備 (*3) (60万円以上/14年以内)

|

| その他要件 |

生産、販売活動等の用に直接供されるものであること

中古資産でないこと

|

| 特例措置 |

固定資産税の課税標準を、3年間ゼロ~1/2 (*4)に軽減

|

| 取得期間 |

生産性向上特別措置法施行日~H33年3月31日

|

- (*1) 市町村によって異なる場合あり

- (*2) 市町村内で地域指定がある場合あり

- (*3) 家屋と一体となって効用を果たすものを除く

- (*4) 市町村の条例で定める割合

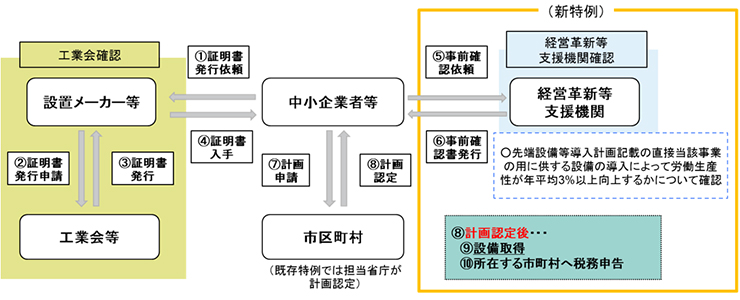

手続きの流れ

手続きの流れは以下のとおりです。

中小企業庁「生産性向上特別措置法案に基づく『先端設備等導入計画』等の概要について」を基にデロイトトーマツ税理士法人が作成

「先端設備等導入計画」の認定(上記⑧)後の設備取得が【必須】です。

設備の取得前に

- 工業会証明書の取得 (*)

- 認定経営革新等支援機関による事前確認

- 自治体による計画の認定

が必要となるため、より計画的な設備投資が求められます。

(*) 工業会証明書の取得に限っては例外が設けられています。

- 適用時期

-

生産性向上特別措置法の施行日(平成30年6月6日)から平成33年3月31日までの間に取得した対象設備について適用されます。なお、平成28年度に創設された従来の固定資産税の特例措置は期限の終了(平成31年3月31日)をもって廃止されることとなりますが、同日までは両制度が併存することとなります。

(参考)従来の固定資産税の特例措置の概要

| 対象法人 |

中小企業者等

|

| 対象設備 |

中小企業等経営強化法の認定を受けた経営力向上計画に基づき、旧モデル比で経営力の向上に資するものの指標(生産効率、エネルギー効率、制度等)が年平均1%以上向上する設備

- 機械装置 (160万円以上/10年以内)

- 測定工具及び検査工具 (30万円以上/5年以内)

- 器具備品 (30万円以上/6年以内)

- 建物附属設備 (*1) (60万円以上/14年以内)

|

| 業種・地域の限定 |

機械装置…制限なし

機械装置以外

| 地域 | 業種 |

| 最低賃金 < 全国平均の地域 |

下欄7都道府県以外 |

全ての業種 |

| 最低賃金 ≧ 全国平均の地域 |

東京、神奈川、千葉、埼玉、

愛知、大阪、京都 |

労働生産性が全国平均未満の業種 |

|

| その他要件 |

|

| 特例措置 |

対象設備に係る固定資産税の課税標準を最初の3年間につき1/2に軽減

|

| 取得期間 |

機械装置…平成28年7月1日~平成31年3月31日

機械装置以外…平成29年4月1日~平成31年3月31日

|

(*1) 固定資産税の対象となるものに限る