令和7年度 税制改正のポイント

デロイト トーマツ税理士法人

望月 伸彦 / 田形 俊輔 / 森 久美子

(6) 組織再編/国際税務に関する改正

① 非適格合併等に係る資産調整勘定の算定方法等の見直し

② 非適格合併等に係る資産調整勘定の算定方法等の見直しII

いわゆる対価省略型の非適格合併等が行われた場合において移転を受ける資産等が資産超過(資産が負債より多い)で、かつ一定の資産評定を行っていないとき等における処理の方法が適正化されました。

③ 通算法人の行った株式分配に係るみなし配当の額の計算の見直し

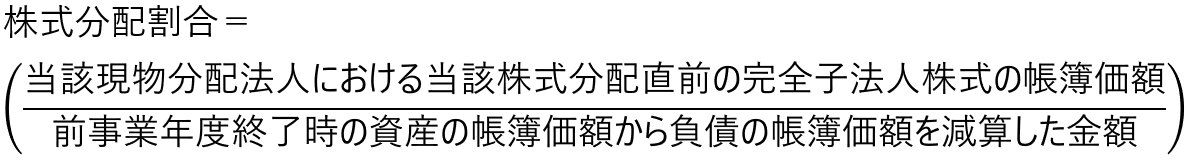

通算法人(グループ通算制度を利用する法人)が子会社株式を分配(スピンオフ)する場合においてみなし配当の額の計算に用いる株式分配割合の計算方法が見直されました。

今回の改正により、分子の子会社株式簿価については前期末に投資簿価修正を行ったとした場合の簿価修正相当額を反映することとされ、分母に対しても同様の金額の調整を行うこととされました。

- 【改正前】

-

通算法人が行った株式分配に係るみなし配当や株式譲渡損益、株主における完全子法人株式の取得価額の計算に用いる株式分配割合は、下記の割合とされており、

完全子法人の通算グループ離脱に伴い、当該通算法人における完全子法人株式の帳簿価額につき、投資簿価修正が必要とされている。

-

この点、投資簿価修正の確定には時間を要することから、完全子法人株式を取得した各株主において、当該完全子法人株式の取得価額をスピンオフ後直ちに把握することができず、

実務上通算法人によるスピンオフの実行を阻害することとなっていた。

④ 外国子会社合算税制の見直し

外国関係会社に係る課税対象金額等の合算時期について、その外国関係会社の事業年度終了の日の翌日から4月(改正前は2月)を経過する日を含む内国法人の事業年度とされました。

例:内国法人が3月決算、その内国法人に係る外国関係会社が12月決算である場合のイメージ

申告書への添付又は保存をすることとされている外国関係会社に関する書類から、一定のものを除外することとされました。

| 改正前 |

改正後 |

- 貸借対照表及び損益計算書(これらに準ずるものを含む)

- 株主資本等変動計算書、損益金の処分に関する計算書その他これらに準ずるもの

- 貸借対照表及び損益計算書に係る勘定科目内訳明細書

- 本店所在地国の法人所得税に関する法令により課される税に関する申告書の写し

- 企業集団等所得課税規定の適用がないものとした場合の計算に係る一定の書類

- 株主等の氏名・住所等及びその有する株式等の数又は金額を記載した書類

- 出資関連外国法人等の株主等の氏名・住所等及びその有する株式等の数又は金額を記載した書類

- その他参考となるべき事項を記載した書類

|

- 貸借対照表及び損益計算書(これらに準ずるものを含む)

- 株主資本等変動計算書、損益金の処分に関する計算書その他これらに準ずるもの

- 貸借対照表及び損益計算書に係る勘定科目内訳明細書

- 本店所在地国の法人所得税に関する法令により課される税に関する申告書の写し

- 企業集団等所得課税規定の適用がないものとした場合の計算に係る一定の書類

- 株主等の氏名・住所等及びその有する株式等の数又は金額を記載した書類

- 出資関連外国法人等の株主等の氏名・住所等及びその有する株式等の数又は金額を記載した書類

- その他参考となるべき事項を記載した書類

|

(7) グローバル・ミニマム課税

グローバル・ミニマム課税は、年間総収入金額が7.5億ユーロ以上の多国籍企業を対象とし、一定の適用除外を除く所得について各国ごとに最低税率(15%)以上の課税を確保する仕組みとされています。

日本では、国際的な合意に沿って、3つのルールを導入する方向で検討され、令和5年度税制改正では所得合算ルール(Income Inclusion Rule:以下「IIR」)、

令和7年度税制改正では軽課税所得ルール及び国内ミニマム課税に係る法制化が行われました。

① 軽課税所得ルール(Undertaxed Profits Rule:以下「UTPR」)

UTPRは、トップアップ税額(注)のうちIIRの対象とされていない部分について、子会社等の所在地国においてその子会社等に対して課税を行う制度です。

例えば、軽課税国に所在する親会社等にIIRが適用される場合であっても、その親会社等の所在地国に係るトップアップ税額は基本的にIIRの適用対象とならないため、

そのトップアップ税額については、子会社等の所在地国においてUTPRによる課税が行われることとなります。このように、UTPRはIIRによる課税を補完する機能を持ちます。

このUTPRに係る法制化として、各対象会計年度の国際最低課税残余額に対する法人税が創設されました。

(注)トップアップ税額とは、親会社等の所在地国を含む各国ごとの実効税率が基準税率15%に満たない場合のその満たない部分に対応する金額の合計額をいいます。

② 国内ミニマム課税(Qualified Domestic Minimum Top-up Tax:以下「QDMTT」)

QDMTTは、自国での税負担が基準税率15%に至るまで課税を行う制度であり、IIRやUTPRによる課税よりも優先されることから、IIRやUTPRによる他国からの課税を防止する機能を持つものといえます。

このQDMTTに係る法制化として、各対象会計年度の国内最低課税額に対する法人税が創設されました。

(8) 消費課税

外国人旅行者向け消費税免税制度について、免税方式が従来の方式からリファンド方式に変更されます。

リファンド方式では、外国人旅行者は、免税店で免税対象物品を通常価格、すなわち消費税を払って購入し、出国時に持出しの確認を受けることにより、免税店から消費税相当額を返金される仕組みとなります。

購入者が、免税対象物品を購入した日から90日以内に、出港地の税関長による確認を受けた場合、その税関確認情報を免税店が保存することを要件として、消費税が免除されます。

このリファンド方式は、令和8年11月1日以後に行われる免税対象物品の譲渡等から適用されます。

また、免税対象物品等の範囲や免税販売手続き等の見直しも行われています。