2021年度 税制改正のポイント

デロイト トーマツ税理士法人

渡辺 寛己 / 江﨑 隆一 / 旗 知満

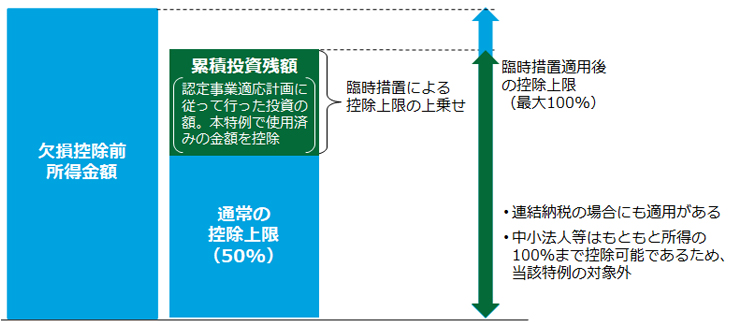

(3) 繰越欠損金の控除上限の臨時措置

コロナ禍で発生した繰越欠損金については、一定期間に限り、認定事業適応計画に従って行った投資の額の範囲内で、所得の最大 100%までの控除が可能となりました。

- 適用対象となる場合

-

- 対象法人の

- 適用事業年度において

- 特例対象欠損金額がある場合

- 対象法人:

-

次のいずれにも該当する法人

- ① 青色申告書提出法人

- ② 産業競争力強化法の改正法の施行日から同日以後1年を経過する日までの間に産業競争力強化法の事業適応計画の認定を受けたもの

- ③ その事業適応計画に従って同法の成長発展事業適応を実施するもの

- 適用事業年度:

-

次のいずれにも該当する事業年度

- ① 基準事業年度(特例対象欠損金額が生じた事業年度のうちその開始の日が最も早い事業年度)後の事業年度で所得の金額が生じた最初の事業年度開始の日以後5年以内に開始した事業年度であること

- ② 事業適応計画の実施時期を含む事業年度であること

- ③ 2026年4月1日以前に開始する事業年度であること

- 事業適応とは(産業競争力強化法2⑫)

-

経済社会情勢の変化に対応して、その事業の生産性向上、または商品・提供役務に係る新たな需要の開拓を目指して行う、

その事業の全部または一部の変更であって、次のいずれかに該当するもの(取締役会等による経営方針に係る決議等を伴うものに限る)

- 特例対象欠損金額:

-

2020年4月1日から2021年4月1日までの期間内の日を含む事業年度(一定の場合には、2020年2月1日から同年3月31日までの間に終了する事業年度及びその翌事業年度)において生じた青色欠損金額をいう(今後、省令・告示によって定められる予定)。

(4) 研究開発税制の見直し

研究開発税制の総額型制度につき、研究開発投資を増額するインセンティブが働くように控除率の計算方法が見直されました。

また、クラウドを通して提供されるソフトウェアに係る研究開発費用が税額控除の対象に追加される等、デジタル技術を活用した企業変革(DX)を促進する観点から、試験研究費の範囲が見直されました。

① 試験研究費の総額に係る税額控除制度の見直し

控除率カーブの見直し及び控除率の下限の引下げが行われました。

| |

改正前 |

改正後 |

| 増減試験研究費割合 |

税額控除率の計算方法 |

控除率の上限・下限 |

増減試験研究費割合 |

税額控除率の計算方法 |

控除率の上限・下限 |

| 税額控除率 |

8%以下の場合 |

9.9%-(8%-増減試験研究費割合)×0.175 |

6% |

9.4%以下の場合 |

10.145%-(9.4%-増減試験研究費割合)×0.175 |

2% |

| 8%超の場合 |

9.9%+(増減試験研究費割合-8%)×0.3 |

10% (14%◇) |

9.4%超の場合 |

10.145%+(増減試験研究費割合-9.4%)×0.35◇ |

10% (14%◇) |

|

平均売上金額に対する試験研究費の割合が10%を超える場合、(上記で算出した割合)×(控除割増率)に相当する割合を加算する◇

控除割増率= (試験研究費割合-10%) ×0.5 (10%が上限)

|

平均売上金額に対する試験研究費の割合が10%を超える場合、改正前と同様の割合を加算する◇

|

◇は、2020年度末まで(改正前)又は2022年度末(改正後)までの時限措置

② 中小企業技術基盤強化税制に係る税額控除制度の見直し

中小企業者等向けの税額控除制度についても、控除率カーブが見直されました。

| |

改正前 |

改正後 |

| 増減試験研究費割合 |

税額控除率の計算方法 |

控除率の上限・下限 |

増減試験研究費割合 |

税額控除率の計算方法 |

控除率の上限・下限 |

| 税額控除率 |

8%以下の場合 |

12% |

— |

9.4%以下の場合 |

12% |

— |

| 8%超の場合 |

12%+(増減試験研究費割合-8%)×0.3◇ |

17%◇ |

9.4%超の場合 |

12%+(増減試験研究費割合-9.4%)×0.35◇ |

17%◇ |

|

平均売上金額に対する試験研究費の割合が10%を超える場合、(上記で算出した割合)×(控除割増率)に相当する割合を加算する◇

控除割増率= (試験研究費割合-10%) ×0.5 (10%が上限)

|

平均売上金額に対する試験研究費の割合が10%を超える場合、改正前と同様の割合を加算する◇

|

◇は、2020年度末まで(改正前)又は2022年度末(改正後)までの時限措置

③ 試験研究費の範囲の見直し及び明確化

デジタル技術を活用した企業変革(DX)を促進する観点から、研究開発税制の対象となる試験研究費について、以下の見直しが行われました。

| 項目 |

改正内容 |

| 対象となる試験研究費の追加 |

試験研究費のうち、研究開発費として損金経理をした金額で非試験研究用資産の取得価額に含まれるものを加えることとされる。

- (※1) 上記の「非試験研究用資産」とは、棚卸資産、固定資産及び繰延資産で、事業の用に供する時において試験研究の用に供さないものをいう。

- (※2) 上記に伴い、以下の措置がとられる。

- 売上原価並びに取得価額に研究開発費として損金経理をした金額が含まれる非試験研究用資産の償却費、譲渡損及び除却損を研究開発税制の対象となる試験研究費から除外される

- 取得価額に研究開発費として損金経理をした金額が含まれる非試験研究用資産については、研究開発税制と特別償却等に関する制度のいずれかの選択適用とされる

|

| 対象となる試験研究費からの除外 |

リバースエンジニアリング(新たな知見を得るため又は利用可能な知見の新たな応用を考案するために行う試験研究に該当しないもの)に係る費用が除外される。

|

| 自社の業務改善目的の試験研究に関する明確化 |

開発中の技術が自社の業務改善に資するものであっても、その技術に係る試験研究が工学又は自然科学に関する試験研究に該当するときは、その試験研究に要する費用は研究開発税制の対象となること等、研究開発税制の対象範囲が明確化される。

|

- 適用時期

-

2021年4月1日から2023年3月31日までの間に開始する各事業年度で適用されます。